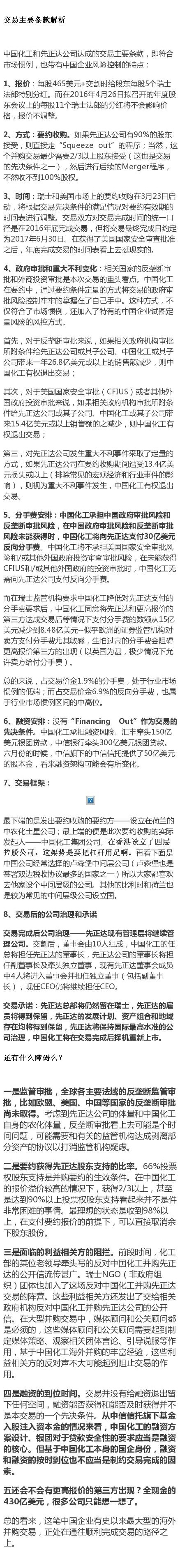

2016年8月22日,中国化工发布公告,宣布已经取得了美国国家安全审查批准,剩余的监管批准就剩下全球各主要法域的反垄断审批了,中国企业历史上最巨型的交易看起来离成功交割又近了一步。

中国化工这笔交易能够走到今天,除了和孟山都纠缠到最后一刻之外,和先正达公司董事会进行了长时间的拉锯战,还克服了股东反对,各利益相关方的噪音和融资挑战,殊为不易。

撇开估值和转基因等各人有各人的看法等话题不论,中国公司不是都有机会能够并购此类National Champion(国家冠军)企业的。在十年前,花400多亿美元去海外并购公司也不是中国企业所敢想的,这个交易的战略意义和价值还是不可低估。

早在2015年5月8日,先正达公司公开表示拒绝孟山都的现金+股票报价的当天,中国化工的任建新就联系了先正达公司的CEO, 表达了收购意向。两天之后,先正达公司的CEO通知任建新,先正达公司对和中国化工的交易不感兴趣。在2015年6月1日,任建新再次联系先正达公司的CEO进行非正式报价,表示将用接近孟山都现金+股票报价价值的全现金来收购先正达公司。

2015年6月4日,先正达公司CEO再次通知任建新,先正达公司不卖,并且对和中国化工做交易没兴趣。

2015年6月6日,孟山都再次向先正达公司提交了现金+股票报价(449瑞士法郎/每股),先正达公司认为该报价和上次报价并没有什么提升(仅仅增加了和政府审批挂钩的反向分手费)。

2015年6月6日,任建新联系了先正达公司的财务顾问瑞银(UBS),通过中间人再次递话给先正达公司的董事长,继续表示愿意和先正达公司做一个战略性交易。

2015年6月25日,先正达公司的CEO邀请任建新在7月7日到苏黎世和其会面聊聊,并让其参观了其位于斯坦因的研发中心。

2015年7月7日,在任建新和先正达公司董事长和CEO的会面中,任建新再次提出了全现金收购的提议,但该报价比孟山都的现金+股票报价有一定的折让。

在2015年7月20和21日的董事会上,董事会成员和其财务顾问高盛、JP摩根讨论了公司的前景、行业的发展、行业整合的现状以及股东的情绪等诸多话题,决定应当继续寻求包括和中国化工交易在内的多种选项。

2015年7月26日,任建新再次联系先正达公司董事长,继续表示做交易的意愿和愿意保持先正达核心价值和身份的承诺。

2015年8月10日,先正达公司收到中国化工的意向报价,其中有两个选项:第一是以每股现金449瑞士法郎收购66.7%的股权,保持先正达公司的上市地位。交易完成三年后其他股东有卖权;第二是449瑞士法郎现金报价收购100%股权。

2015年8月17日,任建新再次联系先正达公司董事长,重新确认了8月10日的非约束性报价,同时表达了该交易能给先正达公司带来的好处。

2015年8月18日,孟山都提供修改后的报价,将对先正达公司每股报价提升为245瑞士法郎现金 + 合并后公司2.229股,并承诺反向分手费为30亿美元,修改后的报价估值为每股451.83瑞士法郎。

在2015年8月24日先正达公司董事会召开电话会讨论各种报价方案和公司下一步的计划,考虑到监管风险、可能的种子业务的剥离和税务倒置等问题,先正达公司董事会认为在进一步和孟山都澄清之前,将不会寻求与孟山都之间的交易;而对于中国化工的报价,先正达公司董事会决定拒绝。

在这之后,对于中国化工的报价,先正达公司董事会还拒绝过多次。

在经过多次谈判和中国化工不懈的追求下,2015年12月11日,任建新向先正达公司董事长表示,他可以再度考虑提升两个选项:1、购买66.7%的股份,维持先正达公司上市地位,每股报价465瑞士法郎;2、全现金每股460瑞士法郎100%收购先正达。

2015年12月12日,先正达公司董事长书面给任建新回复,表示先正达公司愿意在每股475瑞士法郎的价格下,让中国化工进行尽职调查,并展开交易细节谈判。

而在此期间,孟山都一直没有放弃过并购先正达的努力。

2016年1月22日,先正达公司董事长和孟山都CEO趁着达沃斯会议的召开在瑞士的达沃斯碰面,先正达公司董事长明确表示:除非孟山都能够事先提供一封修改后的报价,任何要求先进行尽职调查再提交报价的方式都是不被允许的。两人同意在2月4日在欧洲选个地方再次见面。

而在经过艰苦谈判之后,中国化工和先正达就交易文件达成一致。

2016年2月3日,中国化工和先正达宣布惊世交易:中国化工将以430亿美元的全现金报价,收购先正达公司100%股份 – 这是中国公司除了中铝、中海油之外的第三个很有大可能完成交割的100亿美元以上的交易。

其实,中国企业适当做一些这样收购National Champion(国家冠军)企业的交易还是不错的。

相关背景内容:

来源:Unclehome